Kansainvälinen finanssikriisi on laajentanut keskuspankkien toimintaa merkittävästi siitä, mihin edellisten vuosikymmenien aikana on totuttu. Keskuspankkien luotonanto on kasvanut ennennäkemättömällä tavalla, ja esimerkiksi Euroopan keskuspankki on tarjonnut vuoden 2008 jälkeen liikepankeille matalalla korolla niin paljon rahaa kuin ne tarvitsevat.

Kun rahamarkkinoiden vakauttaminen on noussut keskeiseen asemaan keskuspankkien toiminnassa, on kysytty, miten tämä on sopusoinnussa keskuspankkien rahapoliittisten tehtävien kanssa.

Rahapolitiikan historiassa rahan arvoa ja luotonannon määrää on säädelty erilaisin normein. Keskeisenä pulmana on ollut, miten voidaan samaan aikaan pitää rahan arvo vakaana ja taata riittävä joustavuus, jotta rahan tarjonta voi sopeutua kysynnän vaihteluihin. Jos joustoa ei ole, vaarana ovat finanssikriisit ja taloudelliset taantumat, kun ihmiset koettavat yhtä aikaa muuttaa varallisuuttaan rahaksi. Toisaalta rahan määrän liiallinen kasvu suhteessa kysyntään voi johtaa rahan arvon laskuun eli inflaatioon.

Keskuspankit kehittyivät kultakantaisen rahajärjestelmän aikana lisäämään rahajärjestelmän joustavuutta ja vakauttamaan rahamarkkinoita luotonannollaan. Rahapolitiikka nykyaikaisessa merkityksessään, eli rahan arvon säätelynä, tuli keskuspankkien päätehtäväksi vasta myöhemmin, kun kultakannasta oli luovuttu.

Nykyaikainen rahapolitiikka voidaan nähdä 1930-luvun laman ja 1970-luvun inflaatiokokemusten globaalina tuotteena. 1930-luvun lama on esimerkki siitä, mihin rahapolitiikan joustamattomuus voi epävarmuuden lisääntyessä johtaa. 1970-luvun inflaatioaalto puolestaan osoittaa, miten voi käydä, jos rahan arvon ylläpitämisestä ei pidetä huolta.

Molempien rahapoliittista ajattelua ja käytäntöä muovanneiden episodien jälki näkyy siinä, miten keskuspankit ovat nykyisessä kriisissä toimineet.

Kohti globaalia rahajärjestelmää

Kansainvälinen rahatalous syntyi ensimmäistä maailmansotaa edeltävinä vuosikymmeninä, kun lähes koko maailmanrahajärjestelmä perustui kultakantaan. Aikaa kutsutaan usein globalisaationensimmäiseksiaalloksi: tuon ajan kansainvälisen kaupan ja kansainvälisten pääomavirtojen kasvua voidaan verrata 2000-luvun globalisaation aaltoon.

Kultakannan keskuksena oli Britannia, joka oli tuolloin saavuttanut johtavan aseman sekä maailmankaupassa että kansainvälisillä rahamarkkinoilla. Ratkaisevan sysäyksen kultakannan leviämiselle antoi kuitenkin Saksan yhdentyminen 1870-luvulla. Saksa valitsi rahajärjestelmänsä perustaksi kullan ja käytti siihen Ranskasta sotakorvauksina saamiaan kultavaroja.

Saksan perässä maa toisensa jälkeen siirtyi kultakantaan. Skandinavian maat, Ranskan johtama Latinalainen rahaliitto ja käytännössä myös Yhdysvallat ottivat tämän askeleen vuonna 1873. Suomi markkoineen seurasi viittä vuotta myöhemmin.

Suomen markka oli perustettu 1860-luvulla, kun siihen asti käytössä ollut rupla oli muuttunut epävakaaksi. Markalla suomalaiset halusivat vakauttaa rahajärjestelmänsä ja kytkeä sen muualla Pohjois-Euroopassa käytössä olleeseen hopeakantaiseen rahajärjestelmään. Vuonna 1865 tässä tavoitteessa onnistuttiin. Kun Saksa ja Skandinavian maat kuitenkin vaihtoivat rahametallinsa seuraavalla vuosikymmenellä hopeasta kultaan, Suomi joutui vuosikymmenen lopulla seuraamaan perässä. Markka vahvistui, ja luotonotto Euroopan pääomamarkkinoilta Suomeen saattoi jatkua häiriintymättömänä.

Kansainvälinen kultakantajärjestelmämpysyi voimassa ja toimintakykyisenä noin 40 vuotta, kunnes ensimmäinen maailmansota murskasi sen. Rauhan palattua kaikkialla pyrittiin myös kultakannan palauttamiseen, ja 1920-luvun jälkipuoliskolla tavoite näytti jopa hetken aikaa toteutuvan – mutta vuoden 1929 Wall Streetin pörssiromahdus ajoi maailmantalouden taantumaan.

Järjestelmä ei enää kestänyt sisäisiä jännitteitään: kultakannan vuoksi keskuspankit eivät pystyneet vastaamaan niihin kohdistuneeseen luotonkysyntään, sillä kultakantajärjestelmälle ominaiset setelikatemääräykset rajoittivat rahan määrän kasvua suhteessa keskuspankkien kultareserveihin.

Markkinat kiristyivät äärimmilleen – eniten maksutaseiltaan alijäämäisissä maissa, kuten Saksassa.

Vuonna 1931, maailmanpulan kestettyä pari vuotta, alkoi eurooppalainen valuuttakriisi. Se hajotti kansainvälisen rahajärjestelmän uudelleen. Suomi seurasi Britannian ja Skandinavian maiden esimerkkiä ja irrottautui kultakannasta.

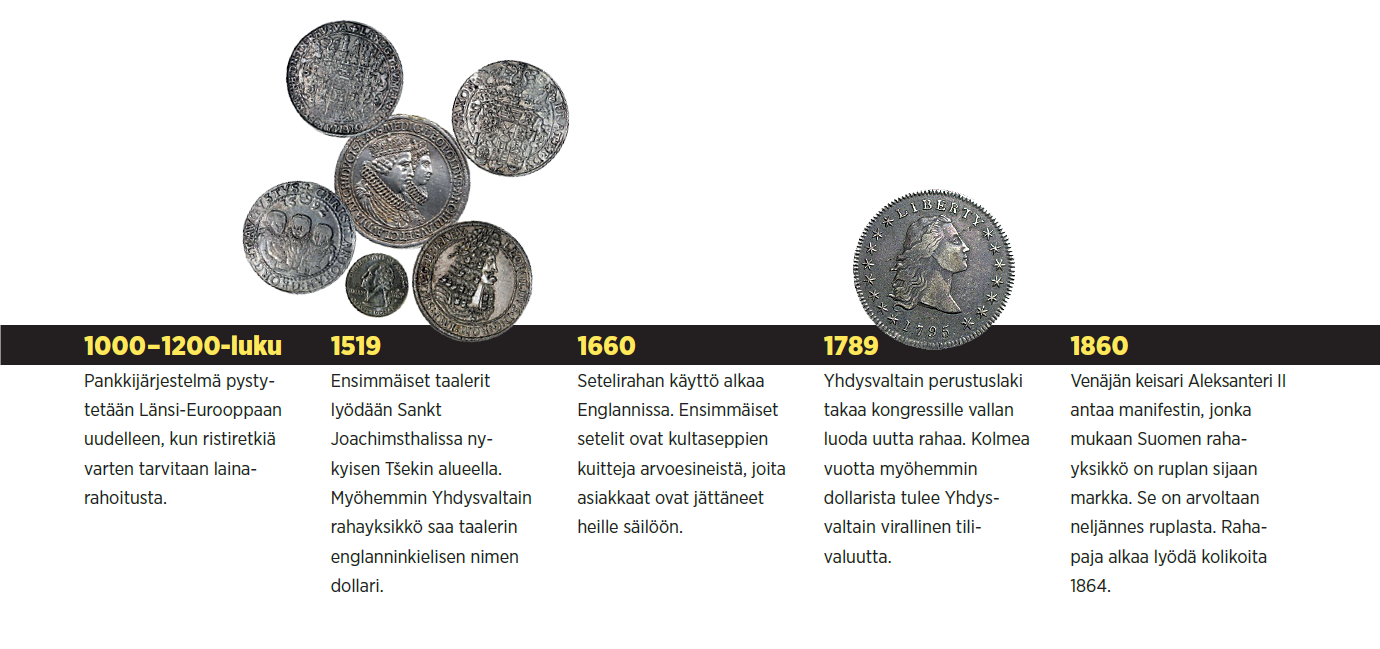

LÄHDE: GLYN DAVIES: A HISTORY OF MONEY FROM ANCIENT TIMES TO THE PRESENT DAY; SUOMENRAHAPAJA.FI

LÄHDE: GLYN DAVIES: A HISTORY OF MONEY FROM ANCIENT TIMES TO THE PRESENT DAY; SUOMENRAHAPAJA.FI

Kultakannasta luopuminen ei aiheuttanut inflaation aaltoa, vaikka monet sitä aluksi pelkäsivät. Sen sijaan kullasta irtautuminen pysäytti maailmantaloutta kuristaneen deflaatiokierteen. Kultakannasta luopuminen ei aiheuttanut inflaation aaltoa, vaikka monet sitä aluksi pelkäsivät. Sen sijaan kullasta irtautuminen pysäytti maailmantaloutta kuristaneen deflaatiokierteen.Toisaalta siirtyminen pois kullasta ei myöskään lopettanut lamaa. Alkoi protektionismin, valuutansäännöstelyn ja kilpailevien devalvaatioiden aika, joka pitkitti globaalia lamaa ja kiristi kansainvälisiä suhteita.

Estääkseen vastaavan tilanteen toistumisen toisen maailmansodan jälkeen länsimaat rakensivat valuuttajärjestelmän, joka perustui maailmanlaajuiseen monenkeskiseen sopimukseen. Niin sanotun Bretton Woodsin järjestelmän tavoitteena oli sekä valuuttojen keskinäinen vaihdettavuus että valuuttakurssien vakaus.

Bretton Woodsin sopimusta valvomaan perustettiin vuonna 1945 Kansainvälinen valuuttarahasto IMF. Sopimuksen takeena oli Yhdysvaltain lupaus lunastaa dollarit kullalla muiden maiden niin vaatiessa.

Kiinteiden valuuttakurssien ylläpitäminen valuuttojen vapaan vaihdettavuuden edetessä olisi kuitenkin vaatinut eri maiden rahapolitiikan kunnollista yhteensovittamista, mihin Kansainvälinen valuuttarahasto ei kyennyt. Yhdysvallat harjoitti muita maita ekspansiivisempaa talouspolitiikkaa – matalia korkoja ja alijäämäisiä budjetteja – muun muassa Vietnamin sodan vuoksi, mikä johti maksutasevaikeuksiin. Lopulta presidentti Richard Nixon joutui lopettamaan dollarin vaihdettavuuden kultaan elokuussa 1971.

Dollarin irrottua kullasta maailmantalous siirtyi kelluvien valuuttakurssien kauteen. Kullalla ei enää ollut virallista asemaa rahan arvon perustana edes epäsuorasti, vaan rahan arvo määräytyi tästä lähin kokonaan rahapolitiikan ja siihen kohdistuvan luottamuksen perusteella.

Kireän rahapolitiikan käänne

Kelluvien valuuttakurssien ensimmäinen vuosikymmen ja 1980-luvun alku olivat koko maailmassa yhä kiristyvän rahapolitiikan aikaa. Eri maiden monetaristiset kokeilut, joissa rahan määrän kasvua yritettiin rajoittaa ennalta asetettujen tavoitteiden mukaan, osoittivat kuitenkin kaavamaisen lähestymistavan mahdottomuuden.

Parhaiten inflaatiota onnistuivat hidastamaan maat, jotka sovelsivat rahan määrän kontrollia joustavasti niin, että rahapolitiikka saattoi sopeutua kysynnän muutoksiin. Erityisesti Saksan keskuspankin rahapolitiikkaa pidettiin tässä suhteessa menestyksellisenä. Saksan rahapolitiikan saavuttama luottamus oli yksi keskeinen syy siihen, että Euroopan rahataloudellinen integraatio käynnistyi juuri Saksan ympärille ja maan rahapoliittisen perinteen pohjalle.

Kireä rahapolitiikka, jolla inflaatiota jouduttiin jarruttamaan, käytännössä pysäytti talouskasvun useimmissa teollisuusmaissa usean vuoden ajaksi. Työttömyys nousi läntisissä teollisuusmaissa korkeimmilleen sitten 1930-luvun. Lisäksi kireä rahapolitiikka korkeine korkoineen johti maailman rahoitusmarkkinoita ravistelleeseen Latinalaisen Amerikan velkakriisiin, kun lyhytaikaisilla pankkilainoilla velkaantuneet maat joutuivat vaikeuksiin korkojen noustessa ja maailmankaupan hidastuessa.

Hitaan kasvun, korkean inflaation ja kireän rahapolitiikan yhdistelmä kuitenkin jatkui, kunnes inflaatio-odotukset taittuivat ja voitiin siirtyä kevyempään, kasvua tukevaan rahapolitiikkaan.

Talouskehityksen kannalta 1970-luvun inflaatioaallon kenties keskeisin opetus oli oivaltaa, miten inflaatio-odotukset ohjaavat hintojen nousua. Talouskehityksen kannalta 1970-luvun inflaatioaallon kenties keskeisin opetus oli oivaltaa, miten inflaatio-odotukset ohjaavat hintojen nousua.Jos hintojen odotetaan nousevan, odotus vaikuttaa palkkavaatimuksiin, yritysten hinnoittelupäätöksiin ja sijoittajien vaatimiin korkoihin. Tällaisissa oloissa inflaation hidastaminen rahapolitiikalla johtaa korkeisiin reaalikorkoihin, tuotannon supistumiseen ja työttömyyteen.

Talous tasapainottuu vasta, kun inflaatio-odotukset talttuvat. Tämä kokemus on 1930-luvun maailmanpulan ohella tärkein nykyistä rahapolitiikan doktriinia muovannut tekijä.

Kirjoittaja on Suomen Pankin johtokunnan neuvonantaja.